経営において資金がショートする事態は避けたいですよね。

資金ショートはなぜ起きるのか、資金ショートの原因と対策まで徹底解説いたします。

ぜひ参考にしてみてください。

資金ショートとは何?

資金ショートとは、経営において手元にある資金が足りなくなることです。

資金が不足することで取引先への支払いが遅れることや、事業運営自体に支障をきたします。

資金繰りにおいて資金ショートは避けねばなりません。

資金ショートが起きる原因

資金ショートは起きないようにする必要があります。

先ずはショートする要因を見てみましょう。

資金ショートが起きる原因1 売掛金が回収できない(遅れる)

資金ショートは自社以外が原因の場合もあります。

売掛金が予定通り入金されないことで自社の資金繰りが狂うことはよくありますよね。

遅れるだけならましですが、取引先が急な倒産をした場合は多額の資金がショートする可能性があり、最悪の場合連鎖するケースすら発生します。

資金ショートが起きる原因2 不測の出費が発生

自社で不測の出費が発生する場合も資金繰りが苦しくなりますよね。

機械故障や災害などネガティブな場合もありますし、大きな受注が取れた場合でも先ずは人件費や資材費が必要となるため自社の出費が増えます。

長期的には経営にプラスの要因でも短期的には資金ショートをまねくケースは多いです。

資金ショートが起きる原因3 資金繰りに問題がある

そもそも定常的に資金繰りに問題があるかもしれません。

売上に対して人件費が高い、不要な資産が多い、常に支払いが遅れる取引先がいる、クレジットカードではなく現金で支払っている、など改善の余地は大きいかもしれません。

資金繰りに問題がある状態で不測の事態が起きると最悪倒産になりかねないため注意が必要です。

資金ショートの対策

資金ショートの対策をお伝えいたします。

資金ショートの対策1 資金ショートが起きる前に資金繰りを見直す

資金ショートは起こさないことが重要です。

資金ショートが起きる前に資金繰りを見直してみてください。

現金やデビットカードではなくクレジットカードを使うだけでも支払いを翌月末まで延ばせます。

他にも不要な資産を売却すればまとまった資金を用意しておける可能性も高いです。

問題が起きる前に洗い出しておくことがポイントです。

資金ショートの対策2 予備資金を備える

予備資金は備えておきましょう。

資金ショートは取引先の倒産など悪いケースもありますが、大型案件の受注など攻めのチャンスにも発生します。

予備資金があることで困難を乗り切れることや経営拡大の機会を掴むこともできます。

自己資本比率を高めておくことが経営の安定性を各段に上げます。

資金ショートの対策3 資金調達(ファクタリングサービス)

ファクタリングサービスを活用することで資金繰りを改善させることが可能です。

ファクタリングとは業者を挟み、売掛債権を最短即日で現金に換えるサービスです。

2か月先の請求書などでもすぐに現金にできるため、資金繰りは一気に改善しますよね。

業者に支払う手数料は安いところで数%だけですし、取引先に知られない2社間ファクタリングというサービスも使えます。

日本ではなじみがないかもしれませんが、金融庁や中小企業庁も紹介している正式な資金調達方法です。

借金ではないためバランスシートにも影響しません。

スピードや手数料を考えても総合的におすすめできる資金調達方法と言えるでしょう。

資金ショートの対策4 資金調達(借入)

資金調達で最も一般的なのが借入ですよね。

借入も無担保か不動産担保か、銀行系かノンバンクの消費者金融かなど、条件は大きく異なります。

フリーローンやビジネスローンですと、金利は15%以上と非常に高くなりますし、万が一遅延した場合はさらに20%などの罰則金が発生してしまいます。

ローンの連鎖で自転車操業に陥ってしまうリスクもあるため、きちんと返済計画を練ること、できる限り不動産担保ローンなどで金利10%以下に抑えることが重要です。

資金ショートを防ぐおすすめファクタリングサービス

資金調達方法には借入とファクタリングサービスがあります。

スピード、手数料(金利)、バランスシートへの影響を考えると、売掛債権がある会社はファクタリングがおすすめです。

ファクタリング業者は数十社と存在しますが、ここでは資金ショートを防ぐために本当におすすめできるファクタリングサービスのみご紹介いたします。

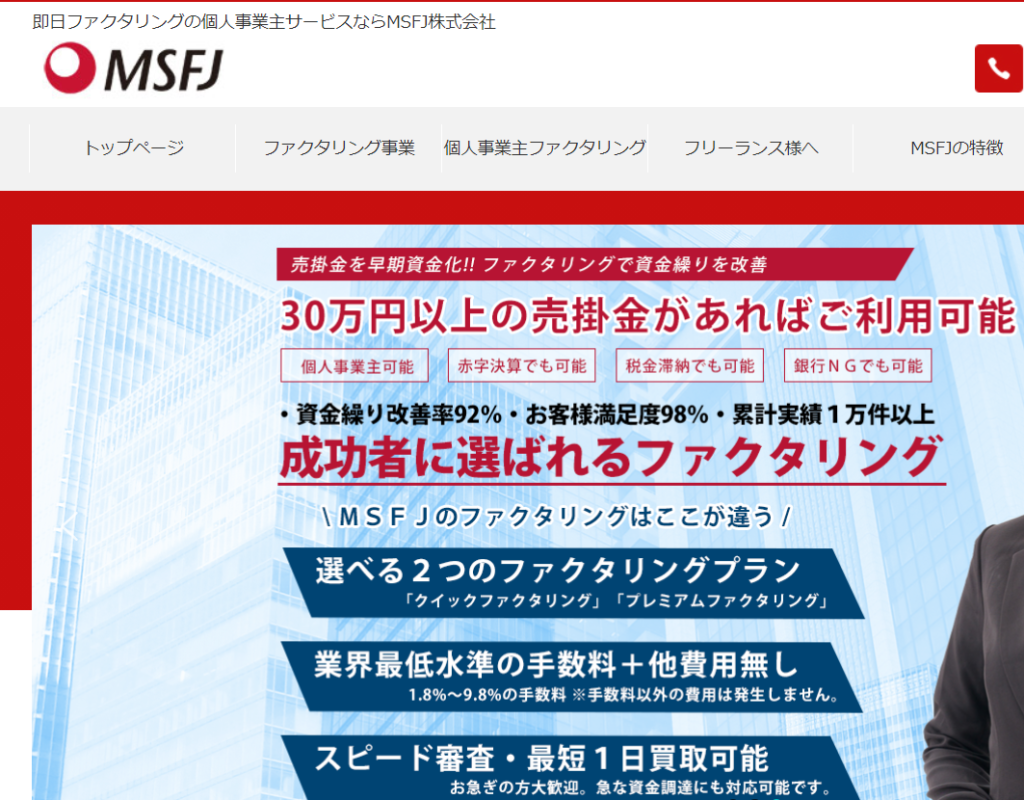

資金ショートを防ぐおすすめファクタリングサービス1 MSFJ

| 対応地域 | 日本全国(来店不要でオンライン完結) |

| 審査スピード | 最短即日 |

| 資金調達までの日数 | 最短即日 |

| 資金調達額 |

最高300万円(クイックファクタリング) 最高5,000万円(プレミアムファクタリング) |

| 取り扱いファクタリング | 2社間、3社間 |

| 対象売掛債権 | 医療報酬債権は対象外 |

| 手数料 |

3.8〜9.8%(クイックファクタリング) 1.8〜6.8%(プレミアムファクタリング) |

MSFJは総合的に優れたファクタリングサービスで、東京都の豊島区にオフィスがあります。

入金まで最短即日としていますし、取引先に通知されない2社間ファクタリングも扱っていてどなたでも安心です。

手数料は一番高いプランでも10%未満のため、手数料の安さでも間違いなくおすすめできるファクタリング業者です。

MSFJの会社概要

| 運営会社 | MSFJ株式会社 |

| 設立日 | 2017年09月04日 |

| 住所 | 〒171-0014 東京都 豊島区 池袋2-70-11 3階 |

| 事業内容 | 建築・建設業向け斡旋サービス及びコンサルティング ファクタリング事業 |

| 資本金 | 9,000,000円 |

資金ショートを防ぐおすすめファクタリングサービス2株式会社アクセルファクター

| 対応地域 | 全国対応(出張、郵送、オンライン、来店可) |

| 審査スピード | 即日 |

| 資金調達までの日数 | 最短即日(1000万円まで) |

| 資金調達額 | 下限なし~1億円 |

| 取り扱いファクタリング | 2社間、3社間 |

| 対象売掛債権 | 原則全て |

| 手数料 | 100万円まで:10%から 500万円まで:5%から 1,000万円まで:2%から※初めての利用で5%オフ |

株式会社アクセルファクターは東京都の新宿区にオフィスを持つファクタリング企業で、スペックの高い業者となります。

最大1000万円まで即日入金としていますし、オンライン含めて全国対応できます。

2社間と3社間両方のファクタリングが扱えること、手数料は調達金額が大きくなるほど安くなり、初めての方は一律5%オフとなるなど、どれを取ってもメリットがあるでしょう。

初めての方にもぜひおすすめできます。

株式会社アクセルファクターの会社概要

| 運営会社 | 株式会社アクセルファクター |

| 住所 | 東京都新宿区高田馬場1丁目30-14 コルティーレ高田馬場1F 高田馬場駅 徒歩4分 |

| 事業内容 | ファクタリング事業 |

| 資本金 | 1億3,456万円(ネクステージグループ全体) |

資金ショートを防ぐおすすめファクタリングサービス3ジャパンマネジメント

| 対応地域 | 日本全国(東京と福岡にオフィス) |

| 審査スピード | 最短即日 |

| 資金調達までの日数 | 最短即日(希望入金日での対応率95%) |

| 資金調達額 | 50万円~5,000万円 |

| 取り扱いファクタリング | 2社間、3社間 |

| 対象売掛債権 | 原則全て(介護報酬債権、診療報酬債権、クレジット債権含む) |

ジャパンマネジメントは東京と福岡にオフィスを持ち、東京は文京区に拠点があるファクタリングサービスです。

入金まで最短即日の速さが売りで、入金が希望日に行われる率は95%と公表しています。

1日でも早く入金が必要な方はぜひ相談してみてはいかがでしょうか。

ジャパンマネジメントの会社概要

| 運営会社 | 株式会社ラインオフィスサービス |

| 設立日 | 2016年6月 |

| 住所 | 【福岡オフィス】 〒810-0042 福岡市中央区赤坂1丁目14-22センチュリー赤坂門ビル8F 【東京オフィス】 〒113-0033 東京都文京区本郷3-37-8 本郷春木町ビル |

| 事業内容 | 資金調達支援・ファクタリング業務・在庫買取 経営コンサルティング 店舗開業支援 ウェブコンサルティング及びマーケティングリサーチ |

資金ショートでもファクタリングなら安心!ファクタリングは経理財務担当ならば周知の資金調達

資金ショートに悩んでいる経営様の中には、「資金調達と言えば融資だったからファクタリングという手法自体に不安がある」「ファクタリングをしてもっと資金ショートになったらどうしよう」といった方もいるかもしれません。

まずファクタリングは完全に合法な手段で、金融庁や中小企業庁も推奨している健全な業界ですのでご安心ください。

またローンではないため、ファクタリングを使ったことで長期でさらに縛りが生まれるということもありません。

それでもファクタリングそのものについて迷った方や、経験がある方を知りたい場合は、ぜひ御社の経理財務担当や税理士に聞いてみてはいかがでしょうか。

経理や財務に関する実務をしている方であれば、ファクタリングという手法は周知の資金調達方法になりますので、ファクタリングそのものが危ないといった意見はないでしょうし、お得かどうかだけがポイントとなるでしょう。

資金ショートを防ぐためには「自社にとってお得なファクタリング」を選ぶ

御社の資金繰りにとってプラスか、どのファクタリングがベストかを比較することが全てですので、その観点でファクタリングについてもメリットとデメリットを比べ、複数のファクタリング業者や融資に対してもお得ならばぜひ利用するといった形をおすすめします。

すでにたくさんの業者がありますし、今後は日本でもファクタリングはさらに普及していくでしょうから、必要以上に心配はする必要はないでしょう。

まとめ

資金ショートの原因はいくつもありますが、先ずは資金ショートにならないように通常時に出費や資産の洗い出しをして、予備資金を作っておくことが重要です。

資金調達を行う場合は売掛債権を即日現金化できるファクタリングサービスが、借入よりもスピードや手数料で優れている可能性が高いです。

請求書などを抱えている経営者はぜひ検討してみてください。