ビジネスローンを利用するとき気になるのは、やはり「審査を通過できるか」という点でしょう。

なるべく審査が甘いビジネスローンを探して、確実に資金調達したいという考えも多く聞かれます。

そこで今回は“審査の甘さ・柔軟さ”にスポットをあてて、おすすめのビジネスローン業者を紹介します。

「審査が甘いビジネスローン会社を知りたい!」

「柔軟な審査をしてくれる業者はどこ?」

そんなお悩みを抱えている方は、ぜひ参考にしてください。

大手フィナンシャルグループ出身。外国支社や海外顧客の対応・海外のクレジットカード加盟店とのやり取りなど、銀行業務も含めた金融業全般に幅広く携わる。その後、育児と仕事の両立を求めライターへ転身。経歴を活かしつつもエビデンスに基づいた説得力あるライティングを心がけ、これまでに約200本以上の金融系記事を執筆。現在8年目。

審査が甘いビジネスローンとは?

ビジネスローンに限らず、金融サービスを提供する業者はどこも審査の基準は公開しないので、審査の通りやすさを偏差値のように数値化することはできません。

しかし、比較的審査が甘く柔軟な対応をしてくれる業者には共通する2つの特徴があります。

これらの特徴に当てはまる業者を選び、審査通過の可能性をグンとアップさせましょう。

①ノンバンク系(信販会社・消費者金融・ビジネスローン専門業者)

ローンを提供している会社は、「銀行」か「銀行以外」に分けて考えます。

- バンク系、銀行系・・・メガバンク、地方銀行、ネットバンク、信託銀行など

- ノンバンク系・・・信販会社、クレジットカード会社、リース会社、消費者金融など

一般的に審査が甘いとされるのは「ノンバンク系」です。

銀行は、大企業など大口顧客への融資や資産運用による利益が主な収入源。

リスクを負ってまで個人に融資する必要がありません。

それに比べるとノンバンクは薄利多売のイメージ。

多くの顧客と契約して利息を払ってもらわないと事業が成り立たないため、審査を甘めに設定しているのです。

②上限金利が15.0%以上の業者

一般的に、金利には“〇%~△%”と一定の幅が設けられており、適用される金利の上限(△のほう)を上限金利と呼びます。

ローン会社側は「金利=貸し倒れリスクに備えた保険」と考えます。

審査を甘く、早くすることで顧客獲得を狙うローン会社は、高い金利で貸付をしてリスクに供える傾向にあるんです。

銀行が提供するビジネスローンの上限金利は14%前後ですから、手堅くローン審査をクリアしたいなら上限金利が15.0%以上の業者を1つの基準にしてみるのがオススメです。

上限金利が高めなかわりに、柔軟な審査が期待できるでしょう。

審査が甘いおすすめビジネスローン10選

ノンバンク系のローンは審査が甘く、借り入れ額の希望が通りやすいというメリットがあります。

一方で、知名度や実績が少ない会社も多いため“どこの業者を利用するか”は慎重に検討しなければなりません。

そこで「審査が甘いと評判」かつ「安心して利用できる」優良なビジネスローン業者を10社紹介します。

- 企業としての安全性、安定性

- 借入可能額

- 実績

- 口コミ評価

これらを考慮し、検討してほしい順に紹介していきますので、ビジネスローン選びで迷っている方はぜひ参考にしてください。

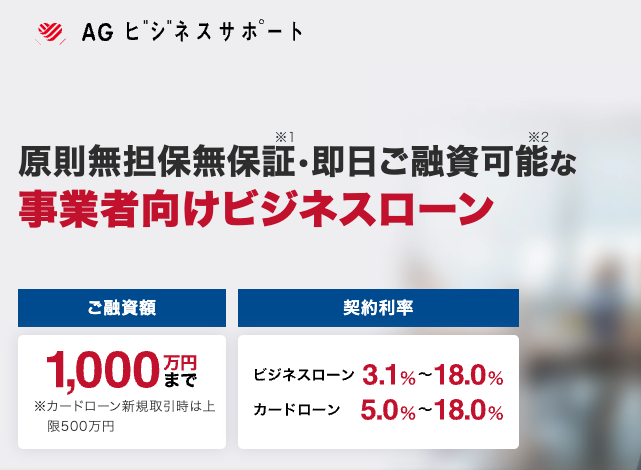

1.AGビジネスサポート

AGビジネスサポートは、消費者金融最大手「アイフル」グループのローン会社。

融資のスペシャリストであるアイフルのグループ会社という点に注目があつまりがちですが、単体で見ても累計15万口座以上の契約・年間6,000件以上の事業性融資など実績のある会社です。

公式サイトでは、返済例や返済シミュレーションはもちろんオペレーターとのチャット質問など、サポートが充実している点も大きなポイント。

ビジネスローンが初めてという方でも、安心して申込み・利用ができます。

AGビジネスサポートの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

保証人や担保は原則不要 |

| 対象 | 法人または個人事業主 ※法人は75歳まで、個人事業主は69歳まで |

| 金利 | 3.1%〜18.0% |

| 実質年率 | 3.1%〜18.0% |

| 貸付限度額 | 50万~1,000万円 |

| 融資スピード | 最短即日 |

| 使い道 | 自由 |

| 連帯保証人 | 原則不要 ※法人の場合は代表者が原則連帯保証 |

| 返済方法 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

AGビジネスサポートでは、過去の財務内容だけでなく現状の商売を鑑みた独自の判断基準で審査を進めています。

赤字決算・債務超過・銀行リスケ中・事業を始めて間もない状態でも、申し込みOK!

- 安心して利用できるローン会社を選びたい方

- 柔軟な審査を求める方

- スピード感を持って資金調達をしたい方

- 来店や面接をせずに非対面で融資を受けたい方

そんな方にピッタリのローン会社です。

契約を締結する際に必要なのは、印紙代(実費)のみとなっている点も大きなメリット。

事務手数料や保証料などの諸費用がかからず、不要な出費を抑えた資金調達が可能です。

【会社概要】

| 社名 | AGビジネスサポート株式会社 |

| 所在地 | 東京都港区芝2丁目31-19 |

| 登録番号 | 関東財務局長(8)第01262号・日本貸金業協会会員 第001208号 |

2.ファンドワン

ファンドワン株式会社は、事業者ローン、売掛債権担保融資、不動産担保融資、商業手形割引などを提供しているノンバンクの貸金業者です。

令和2年設立と事業を開始してからまだ日は浅いものの、事業主と真正面から向き合う姿勢や、資金繰り改善を伴う経営の立て直し実績は高い評価を得ています。

しかしながら、固定の顧客というのはまだまだ少ないのが現状。

そのためファンドワン側としては、審査のハードルを下げてでも利用者の獲得を急がなくてはなりません。

審査の甘さ・柔軟さを1番に考える方にとってはまたとないチャンスです。

ファンドワンの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

多様な融資商品の中から最適な資金調達法をサポート |

| 対象 |

法人 |

| 金利 | 10.0%〜18.0% |

| 実質年率 | 10.0%〜18.0% |

| 貸付限度額 | 30万~500万円 |

| 融資スピード | 最短即日 |

| 使い道 | 自由 |

| 連帯保証人 | 不要 |

| 返済方法 | 一括返済・元金均等・元利均等 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

借入限度額は最高で500万円と比較的少額。

その分、現状だけにとらわれず、貴社の過去の実績や将来的な可能性を踏まえた柔軟な審査をしています。

下限金利が他社と比べて若干高めの10.0%に設定されているのも、審査の柔軟性を重視しているためと考えられます。

【会社概要】

| 社名 | ファンドワン株式会社 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル6階 |

| 登録番号 | 東京都知事(2)第31816号、日本貸金業協会会員第006140号 |

3.アクトウィル

アクトウィル株式会社は、事業者向けの幅広い融資商品を提供しているノンバンクの貸金業者です。

企業理念は“金融アドバイザーとしての立場で経営コンサルトに従事する”

ただ、機械的に審査~融資をするのではなく、親身な対応・事業のコンサルを行い事業者の良きビジネスパートナーとなることをモットーとしています。

温かみのある対応や先々を見据えた最適な資金繰り改善法のアドバイスなど、寄り添った対応が魅力。

資金調達はもちろん、経営や業績の相談ができる相手として「長く付き合っていきたい。」そう思える業者です。

アクトウィルの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

営業社員による訪問審査 |

| 対象 |

法人 |

| 金利 | 10.0%〜20.0% |

| 実質年率 | 10.0%〜20.0% |

| 貸付限度額 | ~500万円まで |

| 融資スピード | 最短即日 |

| 使い道 | 自由 |

| 連帯保証人 | 場合により必要となることもあり |

| 返済方法 | 一括 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

アクトウィルでは「信用保証融資」という名前で、運転資金、当座決済資金、仕入資金、また、つなぎ資金として、効率的かつスピーディーに利用できるビジネスローンを提供しています。

申し込み後、担当者が審査のために来てくれます。

丁寧なヒアリングで、現状の資金繰りに対する悩みを改善するのはもちろん、どうすれば経営に無理が生じない形での融資となるのかを一緒に考えてくれるでしょう。

審査のスピードについても、利用者のニーズや緊急性に合わせて柔軟な対応をしてくれます。

【会社概要】

| 社名 | アクト・ウィル株式会社 |

| 所在地 | 東京都豊島区東池袋3-11-9 |

| 登録番号 | 東京都知事(4)第31521号、日本貸金業協会会員第005834号 |

4.三鷹産業

三鷹産業株式会社は、関西に拠点を置いた地域密着型のノンバンク貸金業者です。

創業は1972年と古く、銀行にはない新しい商品開発・柔軟で迅速なサービス提供で、地域の中小企業を支える力として活躍しています。

これまで培ってきた経験を生かしながら、双方のコミュニケーションの大切さを重視したアットホームで真摯な接客姿勢が高く評価されています。

三鷹の提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

対応エリアは関西全域 |

| 対象 |

中小企業または個人事業主 |

| 金利 | |

| 実質年率 | 50~1,000万円 |

| 貸付限度額 | ~500万円まで |

| 融資スピード | 最短即日 |

| 使い道 | 事業性資金 連帯保証人 審査結果により必要となる場合あり (法人の場合は代表者の個人保証が必要) |

| 連帯保証人 | 場合により必要となることもあり |

| 返済方法 | 元利均等返済(期間:3年以内 回数:36回まで) 一括返済(期間:6カ月以内) |

| 対応エリア | 大阪府、京都府、兵庫県、奈良県、和歌山県、滋賀県、三重県、愛知県、岡山県 |

| 遅延損害金 | 年利20.0% |

三鷹では、自営業者の方(個人・法人)を対象に「ニーズにあわせた迅速な対応で事業資金を融資する商品」としてビジネスローン(商工ローン)を提供しています。

担当営業マン制が採用されており、契約~完済までをしっかりサポートしてくれます。

申し込み後は、面談を経て審査が開始されます。

面談は、営業担当者が希望の時間に来てくれるため、忙しい方でも大丈夫です。

また、契約時の基本は来店ですが、こちらも希望があれば担当者による出張も可能。

その場で現金が受け取れます。

【会社概要】

| 社名 | 三鷹産業株式会社 |

| 所在地 | 大阪府大阪市北区天神橋1丁目19番6号 ミタカビル |

| 登録番号 | 大阪府知事(01)第13014号・日本貸金業協会会員第003138号 |

5.クレスト

CREST for Biz(クレスト フォービズ)とは、オリコカードで有名な、オリエントコーポレーションが提供するビジネスローンです。

企業としての信頼度は抜群で、国内での知名度の高さはもちろん業績も申し分ありません。

ローン会社を選ぶ際に、安全性や社会的信頼度合いを重視したい方にピッタリです。

内容は、個人事業主専用のカードローン商品となっており、法人としての契約はできませんので注意してください。

消費者金融やクレジットのキャッシング機能のようなイメージで、繰り返し借入ができる年会費無料のカードです。

オリエントコーポレーションが提供するクレストフォービスの詳細は以下の通りです。

| 特徴 |

いざという時に便利!持っていて損はない1枚 |

| 対象 |

個人事業主 |

| 金利 | 6.0~18.0% |

| 実質年率 | 6.0~18.0% |

| 貸付限度額 | 10万~300万円 |

| 融資スピード | 最短即日(オリコカードを持っており、引き落とし口座等登録してある場合のみ) |

| 使い道 | 自由 |

| 連帯保証人 | 不要 |

| 返済方法 | 元利定額リボルビング方式(残高スライド) 期間:最長159ヶ月 回数:最大159回まで |

| 対応エリア | 全国 |

| 遅延損害金 | 年利18.0% |

返済方法は、毎月定額のリボルビング払い(引き落とし)が基本ですが、お金に余裕がある際には全国のATMから追加返済も可能。

提携先ATMはコンビニエンスストアや商業施設・銀行など幅広く、もちろん追加のキャッシングを受ける際にも利用できます。

より多くの融資を受けたいという場合には、最高1,000万円まで対応したビジネスサポートプランも。

個人事業主・法人どちらにも対応していますが、オリコのクレジットカードを利用している事業主限定となっています。

利用を検討する方は、まず個人でオリコのクレジットカード会員になっておきましょう。

【会社概要】

| 社名 | 株式会社オリエントコーポレーション |

| 所在地 | 東京都千代田区麹町5丁目2番地1 |

| 登録番号 | 関東財務局長(14)第00139号、日本貸金業協会会員第000006号 |

6.キャレント

キャレントとは、株式会社IPGファイナンシャルソリューションズが運営する、法人向けの貸金業者。

ノンバンクのビジネス向け貸金業者として12年以上営業を続けており、経験と実績が豊富で安心して利用できます。

キャレントの提供するビジネスローン「キャレントスーパーローン」の詳細は以下の通りです。

| 特徴 |

対象者は法人のみ |

| 対象 |

法人のみ(個人事業主不可) |

| 金利 | 7.8~18.0% |

| 実質年率 | 7.8~18.0% |

| 貸付限度額 | 1万~500万円 |

| 融資スピード | 最短即日 |

| 使い道 | 事業性資金 |

| 連帯保証人 | 不要 |

| 返済方法 | 元金均等返済方式 期間:最長120ヶ月 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

審査ポイントを3つ公開しており、この条件をクリアできているかどうかを丁寧に判断しています。

- 資金使途が事業資金であること。(事業を営んでいる法人であること)

- 決算書および当社所定の事業計画・収支計画・資金計画をご提出いただけること。

- 借入金額が返済能力を超えない範囲であると認められること

一見するとハードルが高いように感じてしまいますが、申込み自体は3分程で入力できるフォームになっています。

また、匿名式のネット借入診断もあるので、審査に不安がある方はぜひ活用してみましょう。

【会社概要】

| 社名 | 株式会社IPGファイナンシャルソリューションズ |

| 所在地 | 東京都品川区西五反田2-24-4 WEST HILLビル5階 |

| 登録番号 | 東京都知事(4)第31399号、日本貸金業協会会員第006016号 |

7.セゾン

セゾンファンデックスは、クレジットカードサービスで有名なクレディセゾングループのローン会社です。

“不動産×ファイナンス”のスローガンを掲げ、不動産活用を軸とした様々な金融サービスを提供しています。

その中で、今回紹介するのは「個人事業主専用カードローン」です。

消費者金融のカードローンの対象を個人事業主に絞った商品で、事業資金としての運用となるため年収(事業所得)の3分の1を超える借入れも可能となっています。

詳細を確認していきましょう。

| 特徴 |

個人事業主専用のカードローン |

| 対象 |

個人事業主専用 |

| 金利 | 6.5%~17.8% |

| 実質年率 | 6.5%~17.8% |

| 貸付限度額 | 1万~500万円 |

| 融資スピード | 最短即日 |

| 使い道 | 事業性資金(開業資金を除く) |

| 連帯保証人 | 不要 |

| 返済方法 | 定額リボルビング方式、 1回払い、増額返済 期間:1~60ヶ月(※最終借入後原則5年) 回数:1~60回 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利9.49%~20.00% |

一般的なビジネスローンのように「まとまった金額を借り入れる」ものではなく、キャッシングのように「使いたい時に必要な金額だけ利用できる」という点が大きな特徴。

反対に使わなければ利息はかかりませんので、いざという時に備えてあらかじめ契約だけしておくという使い方もできます。

金額は最高で500万円と、ビジネスローンにしては少額です。

事業拡大費用など大型の出費ではなく、

- 売上金が入るまでの運転資金

- 大型融資までのつなぎ資金

といったシーンで力となってくれるでしょう。

【会社概要】

| 社名 | 株式会社セゾンファンデックス |

| 所在地 | 東京都豊島区東池袋三丁目1番1号 サンシャイン60 37階 |

| 登録番号 | 日本貸金業協会会員第001350号・貸金業登録 関東財務局長(11)第00897号・宅建業登録 国土交通大臣(1)第9536号 |

8.ニチデン

株式会社 日電社、通称ニチデンは、大阪・奈良に拠点を置く消費者金融です。

個人向けのフリーローンをメインに、不動産担保ローンや事業者向けローンなどの貸金業務を営んでいます。

特徴の1つに公式サイトのコンテンツが充実していることがあげられ、ローンや融資の借入について図や例をあげながら分かりやすく解説しています。

ニチデンのことを詳しく知らなかったという方でも、ニチデンでローン契約を結ぶことへのイメージが持ちやすくなり、前向きに検討を進められるでしょう。

ニチデンの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

近畿地方の2府5県をエリアとする地域密着型 |

| 対象 |

法人、事業主 |

| 金利 | 4.8%~17.52% |

| 実質年率 | 4.8%~17.52% |

| 貸付限度額 | ~1億円 1億円以上は要相談 |

| 融資スピード | 最短即日(スコアリング審査) |

| 使い道 | 事業性資金 |

| 連帯保証人 | 必要と認めた場合は保証人又は、不動産担保が必要 法人の場合は、代表者が原則連帯保証人となる |

| 返済方法 | 元金一括払・元利均等払・ボーナス併用返済、元金据置自由返済 期間:最長20年 回数:1回~240回 |

| 対応エリア | 大阪・奈良 ・和歌山・滋賀・三重・京都・兵庫 |

| 遅延損害金 | 年利20.0% |

法人と事業主どちらにも対応したローンです。

事業拡大時の設備投資やのつなぎ資金としての活用はもちろん、おすすめの使い方としてイベントに合わせて立ち上げる会社や法人の運転資金もあげられています。

このことから、立ち上げたばかりの会社や法人でも融資を受けられるチャンスがあることが読み取れます。

返済期間が「最長20年」と、ゆとりをもった長期返済が可能である点も特徴。

金額も小口から大口まで幅広く利用でき、様々な事業性ニーズに対応できる柔軟性があります。

【会社概要】

| 社名 | 株式会社 日電社 |

| 所在地 | 大阪市北区梅田一丁目2-2 大阪駅前第二ビル1409 |

| 登録番号 | 大阪府知事(05)第12923号・日本貸金業協会会員 第002388号・奈良県知事(6)第01139号・日本貸金業協会会員 第002169号 |

9.オージェイ

株式会社オージェイとは、東京に本社を構える貸金業社です。

2013年の創業以降、個人事業主から中小企業の経営者まで対応した、事業資金融資・ビジネスローン・手形割引などあらゆる資金の融資サービスを提供しています。

ローン利用では、会社の財政状況などをありのまま告知して審査を受けなければなりません。

そこで気になるのが、個人情報の取り扱いなどプライバシーに関する問題。

オージェイでは、顧客から得た情報は適切に取り扱うことに加え“お客様から当社の保有個人データの開示・訂正・利用停止等を求められたときは、速やかに対応いたします。”と宣言しています。

審査を受けたものの、融資可能額次第では利用しないこともあるでしょう。

「利用しなかったのに個人情報だけ保持されることが気になる・・・」そんな方でも安心して利用できます。

オージェイの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

1億円まで対応可で大口の資金調達にも最適 |

| 対象 |

法人、個人事業主 |

| 金利 | 10.0~18.0% |

| 実質年率 | 10.0~18.0% |

| 貸付限度額 | 30万~1億円 |

| 融資スピード | 最短即日 |

| 使い道 | 事業性資金 |

| 連帯保証人 | 原則不要 |

| 返済方法 | 一括返済・元金均等・元利均等・自由返済 期間:最長36ヶ月 回数:最大36回 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

ノンバンクの貸金業者が提供する無担保ローンの中では、利用限度額がトップクラスに高いのが特徴。

一時的なつなぎ資金としての利用はもちろん、事業拡大や大型器具の購入など大口の資金調達としても役立ちます。

営業担当による面談+独自の情報網と長年積み重ねてきたデータによる審査は、銀行とは違った柔軟な対応が魅力です。

【会社概要】

| 社名 | 株式会社オージェイ |

| 所在地 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 登録番号 | 東京都知事(3)第31549号、日本貸金業協会会員第005868号 |

10.プロミス(自営者カードローン)

個人に向けたキャッシングサービスが有名なプロミスですが、自営業者に向けたカードローンも提供しています。

消費者金融大手のプロミスを運営するのは、三井住友銀行や三井住友カードをはじめとした有名企業が軒を連ねる三井住友フィナンシャルグループの子会社「SMBCコンシューマーファイナンス」です。

三井住友グループの傘下という社会的に信頼できる企業が運営しているという点が、安心感へとつながるでしょう。

プロミスの提供するビジネスローンの詳細は以下の通りです。

| 特徴 |

事業資金に限らずプライベートな資金としての利用もOK |

| 対象 |

年齢20歳以上、65歳以下の自営者の方 |

| 金利 | 6.3%~17.8% |

| 実質年率 | 6.3%~17.8% |

| 貸付限度額 | ~300万円 |

| 融資スピード | 最短即日 |

| 使い道 | 自由(生計費および事業費) |

| 連帯保証人 | 不要 |

| 返済方法 | 残高スライド元利定額返済方式 期間:最終借入後原則最長6年9ヶ月 回数:1~80回 |

| 対応エリア | 全国 |

| 遅延損害金 | 年利20.0% |

セゾンファンデックスと同様に、ビジネスローンというよりも利用者を事業主に絞ったキャッシングサービスに近い商品内容です。

金額は300万円までと事業性資金の調達にしては少額という印象も受けますが、プライベートなお金として利用するのもOKという柔軟性は大きなメリットでしょう。

また、申込みから契約・融資までを完全非対面でできるのもポイント。

一般向けのキャッシングサービスと同様、プロミスのATMコーナー(無人契約機)で手続きが可能です。

【会社概要】

| 社名 | SMBCコンシューマーファイナンス株式会社 |

| 所在地 | 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 登録番号 | 関東財務局長(14)第00615号 |

ビジネスローンの審査に通過するコツ3選

実際、ビジネスローンへ申込みをする前には、ポイントをしっかりと押さえて審査をスムーズかつ有利に進めていきましょう。

- 担保を用意する

- 保証人を立てる

といった実現が難しい要件ではなく、誰でも取り入れられるコツを3つ紹介します。

書類の不備は絶対に避ける

書類の不備が原因で審査落ちになるケースは少ないですが、ローン会社からの心証には大きな影響を与えます。

「お金を貸す・借りる」というやり取りには信頼関係が大切。

- 指定した書類を正しく用意しない

- 記入に漏れやミスがある

- 提出の期限を守らない

審査を有利に進めたいのであれば、このような行動は避けてください。

信頼関係にマイナスな影響を与え「お金を貸してあげよう」という気持ちを削いでしまうでしょう。

見直しやダブルチェックをして、不備のない状態で申込むのがマナーです。

また、審査を有利に進めたいからといって虚偽の記載や申告は絶対にNG。

信用情報機関や納税証明書などから調査して、嘘の申告はすぐにバレてしまうものです。

もちろん審査落ちとなってしまい、今後の借入にも影響が出るでしょう。

仮に審査に通ったとしても、ローンの返済が始まってから嘘がバレて一括返済を求められるケースも・・・。

不安要素がある場合には「不安要素は説明できるように準備しておく」を参考に、正直に説明することを心がけて下さい。

借入希望額を減らしてみる

借入希望額を少し減らしてみることで、審査を有利にかつスムーズに進められます。

特に「このローン会社を利用するのは初めて。」というケースにおいて有効な手段です。

自分がローン会社の人間だと仮定した時、「1,000万円借りたい!」「300万円借りたい!」という2人のお客さんがいたら、どちらの方が厳しく審査しようと思いますか?

借入希望額が高額な人に対しては、返済能力の有無や経営状態などしっかりとチェックしたくなりますよね。

まずは、必要最小限の金額を借り入れるところからスタートしてみましょう。

期日通りにしっかりと返済する実績を積み信頼関係を築くことで、大口の融資の可能性がグンと高まります。

不安要素は説明できるように準備しておく

審査に不安を感じている方は「自分がマイナスだと感じているポイント」を明確化し、自身の返済プランについてきちんと説明できるよう準備しておきましょう。

「借入希望額が高額で、審査に通らないかもしれない・・・」

と思う方は、借りたお金を何に使うのか・しっかりと練られた返済計画をローン会社にしっかりと説明できるよう準備しましょう。

「事業が伸び悩んでいて、返済できないと思われるかも・・・」

と思う方は、今後の見通し・自身の返済能力について、ローン会社を納得させられる説明ができるよう考えておきます。

このように、自分が不安に感じるポイントを資料や計画を説明して補うことは、審査を有利に進めることにつながります。

ビジネスローンで審査落ちする原因

審査が甘いビジネスローンがあるとはいえ「審査に落ちてしまった・・・」という声は少なくありません。

なぜ審査落ちになってしまうのかを調べたところ、3つの原因が見えてきました。

それぞれの原因と改善策を知り、自身のローン審査にいかしてください。

返済能力が乏しいと判断された

以下に当てはまる場合、返済能力に乏しいと判断されてしまう可能性があります。

- 3期連続で赤字決算

- 過去に破綻や不渡りを起こしたことがある

- 返済プランが曖昧

- 事業計画書が提出できない

- 自社の収支、損益を正しく把握できていない

たとえ審査が甘いと評判ビジネスローンを選んでも、返済能力を示せない事業者にお金を貸してくれることはありません。

返済能力が乏しいと判断されないよう、危機管理能力や将来性をしっかりとアピールすることが大切です。

スコアリングの評点が低い

スコアリングシステムとは、事業者を数値化して自社の基準を満たしているか否か判断する審査の仕組みのこと。

従来は人の目で判断していた部分を機械化することで、審査にかかる時間を圧倒的に短縮。

素早い審査をウリにしているローン会社が積極的に取り入れているシステムです。

即日融資や素早い資金調達のために有効なシステムであるものの、柔軟な審査が見込めず数値だけで判断されてしまうことも。

審査通過に不安があり、事業計画書などを通して柔軟に判断してほしいと希望する方は、時間はかかるものの人の手で審査をしているローン会社を選ぶと良いでしょう。

経営者が金融ブラック

ビジネスローンでは、会社の経営状態に加えて申し込み者である事業主・経営者の信用情報も審査の対象として扱われます。

例え会社側に問題がなかったとしても経営者が金融ブラックだと審査落ちになることも。

特に個人事業主の場合には、個人の信用情報と会社の信用情報がイコールで考えられる傾向にあるため、審査通過は難しいと言えます。

年数が経過して信用情報機関の事故情報記録が消えるのを待つか、別の資金調達方法を検討してみましょう。

不安になりすぎなくてもいい要素

ビジネスローンの審査では、“不安になりすぎなくてもいい要素”が3つあります。

- 経営年数が浅い

- 赤字決算

- 税金未納

これらは一見すると審査に不利な影響を与える要因に見えるため「ローンは諦めていた・・・」という声も聞かれるほど。

しかし実際には「税金が未納」や「赤字決算」であってもそれが一時的なものであれば、金融ブラックだと判断する要因にはなりません。

原因や返済見込みなどをきちんと分析・説明できればリカバリーが可能で、審査通過も十分可能です。

また「経営年数が浅い」という点ですが、ローン業界においては業歴が2年以上(決算が2期以上)あれば問題ないと判断される傾向にあります。

起業して2年未満の場合には、申し込み前に一度ローン会社へ相談してみましょう。

場合によっては、別の資金調達法を検討した方が良いケースもあります。

ローンでお金を借りるということは、多かれ少なかれ資金繰りに問題を抱えているということ。

現状のマイナスポイントばかりに目を向けるのではなく、返済プランがきちんと計画されていることが大切です。

ブラックOKのビジネスローンはある?

「ビジネスローンで審査落ちする原因」でも触れましたが、ビジネスローンの審査では会社の経営状態はもちろん、経営者の信用情報も審査に大きな影響を与えます。

ビジネスローンとはいえ、俗に言う金融ブラックの状態では利用はかなり厳しいでしょう。

下の記事では「ビジネスローンにおけるブラックと非ブラックの境界線」や「金融ブラックの方におすすめの資金調達方法」について分かりやすく解説しています。

併せて参考にしてください。