「2社間ファクタリングと3社間ファクタリングのどちらで取引すべきか迷っている」

「どちらの契約方法が自社にとって最適なのか知りたい」

ファクタリングは、売掛債権を買い取ってもらうことで本来の支払期日よりも早期に現金化できる資金調達方法です。

2社間ファクタリングと3社間ファクタリングがあり、それぞれに異なる特徴があるため、自社の状況や取引先との関係性によって選ぶ必要があります。

今回は、編集部が2社間ファクタリングと3社間ファクタリングの違いについてまとめてみました。

2社間・3社間それぞれのメリット・デメリットや、おすすめの会社もファクタリング紹介しますのでぜひ最後までご覧くださいね。

2社間ファクタリングとは

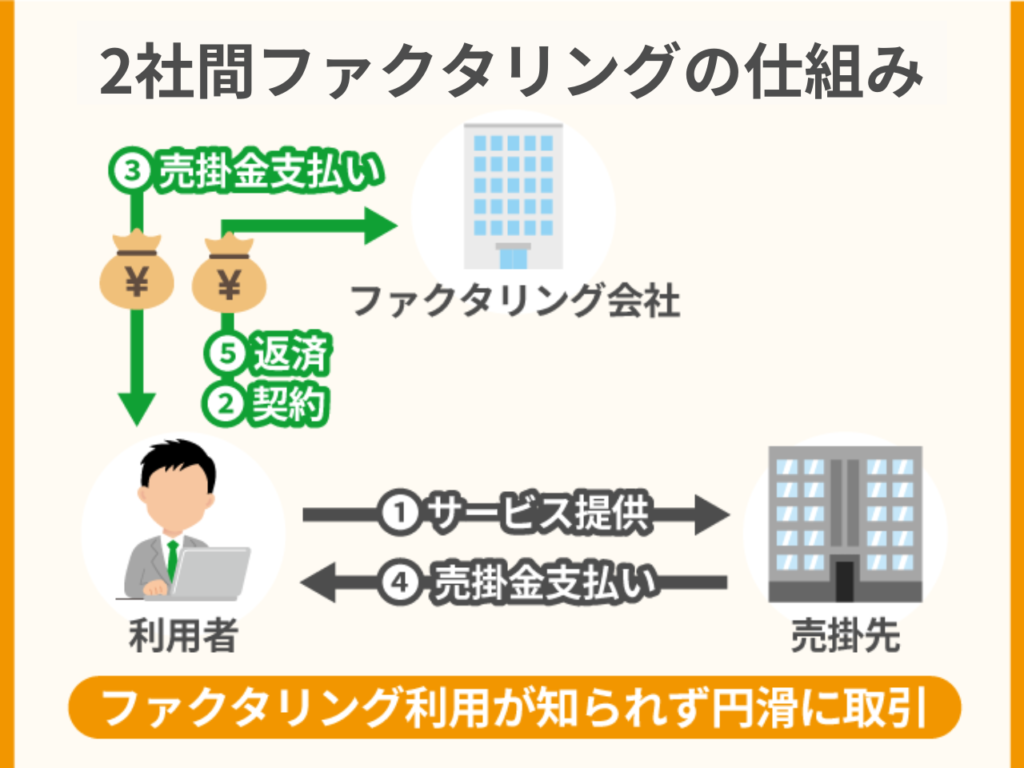

まずは、2社間ファクタリングと3社間ファクタリングの仕組みの違いを見ておきましょう。

2社間ファクタリングとは、利用者とファクタリング会社の2者間で売掛債権の譲渡契約を結ぶファクタリングを指します。

2社間ファクタリングでは債権譲渡登記制度を利用しているので、利用者とファクタリング会社の間のみで契約が締結される仕組みです。

平成10年に債権譲渡登記制度が成立したことにより、売掛先への通知や同意の取得が不要になりました。

過去にはファクタリングを利用する際、取引先への通知が必要だったので違法だと勘違いしている方もいますが、違法性はないので安心して利用できるサービスです。

3社間ファクタリングとは

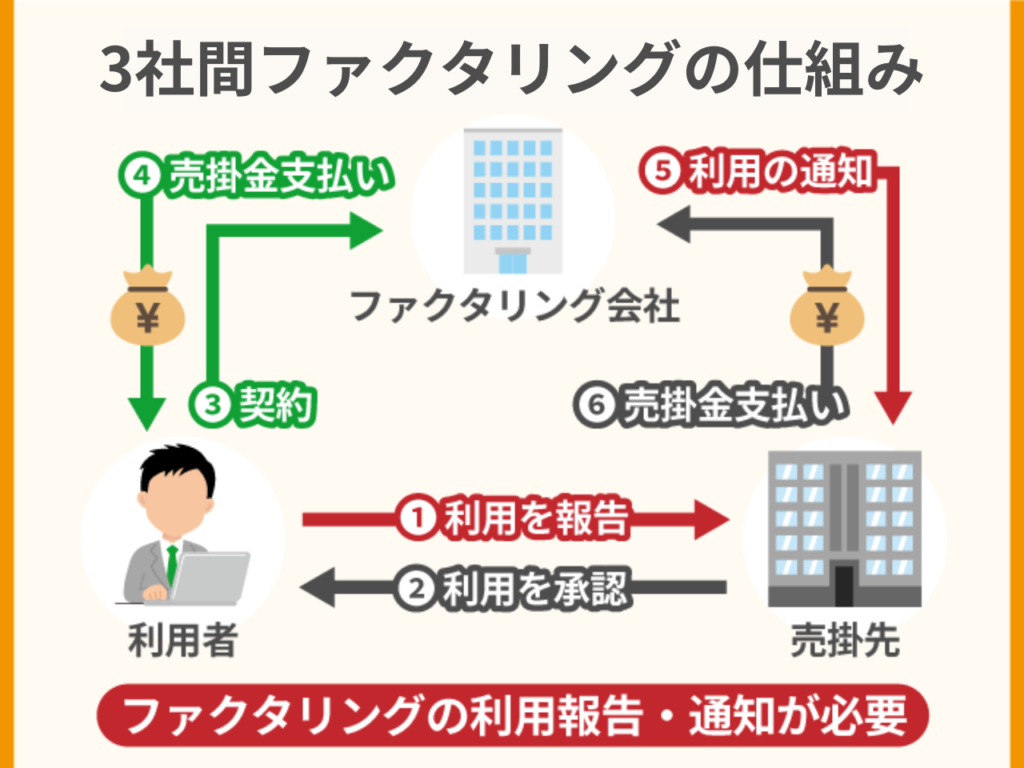

3社間ファクタリングは、利用者とファクタリング会社の2者に売掛先を加えた3者間で売掛債権の譲渡契約を結ぶものです。

図解すればわかりやすいですが、ファクタリング会社からファクタリング利用の旨が売掛先に通知され、売掛先からファクタリング会社に売掛金を支払う流れになります。

3社間を行き来する仕組みであることから、ファクタリング会社にとっては未回収リスクが低いという利点もあります。

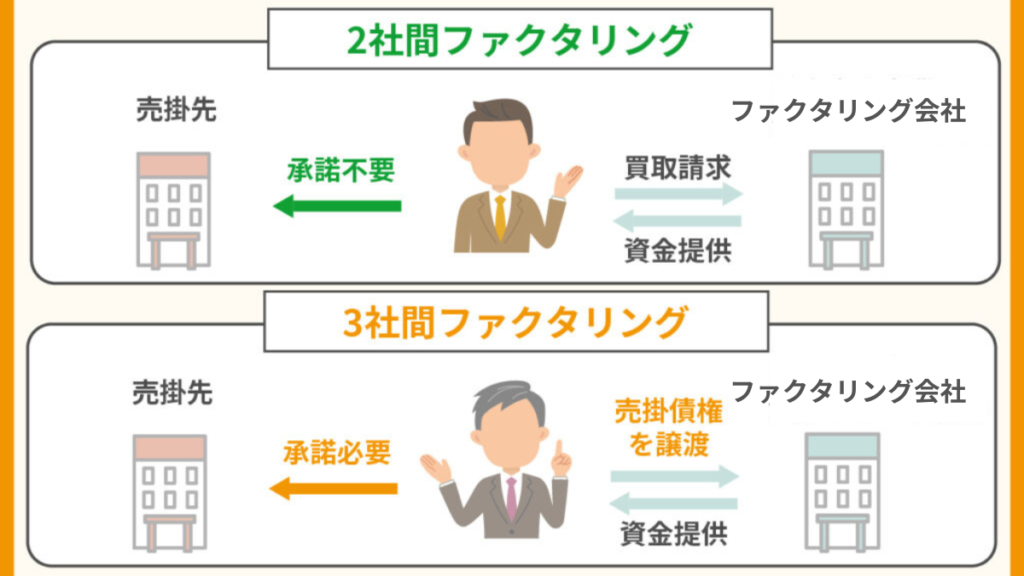

【2社間ファクタリングと3社間ファクタリングの違い】

2社間ファクタリングのメリット

2社間ファクタリングには以下のようなメリットがあります。

- 売掛先に知られない

- 入金スピードが早い

ひとつずつ見ていきましょう。

2社間ファクタリングのメリット① 売掛先に知られない

2社間ファクタリングでは、利用者とファクタリング会社の間で契約を完結できるため、売掛先に知られることはありません。

売掛先に知られることで仮に「資金繰りが悪化している企業」というイメージを持たれた場合、今後の取引にマイナスな影響を与えうるリスクがあります。

2社間ファクタリングを利用することで、取引関係に影響を与えず資金調達をすることが可能になります。

2社間ファクタリングのメリット② 入金スピードが早い

取引に売掛先を挟まないことで実現できるのが、迅速な入金を可能にするというメリットです。

2社間ファクタリングでは審査が通過した時点ですみやかに入金へ進むため、最速で現金を受け取ることが可能です。

資金調達の肝はスピードですから、一刻も早く手元に現金を確保したいという人には2社間ファクタリングがおすすめです。

2社間ファクタリングのデメリット

2社間ファクタリングには下記のデメリットもあります。

- 手数料が高い

- 個人事業主が利用できない場合がある

ひとつずつ説明します。

2社間ファクタリングのデメリット① 手数料が高い

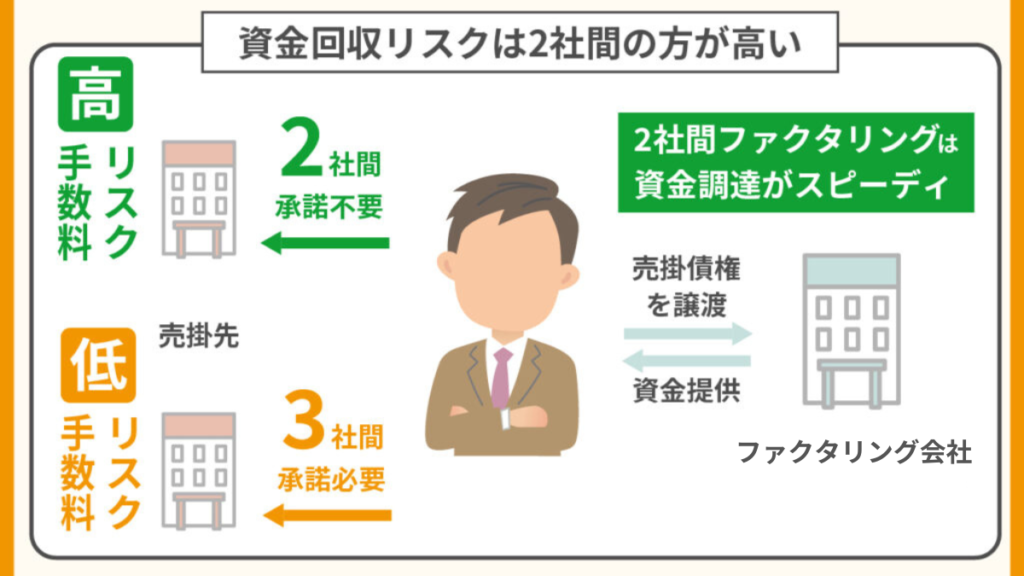

2社間ファクタリングの手数料は、売掛金のおよそ10%〜30%とやや高めに設定されています。

手数料の背景には、3社間ファクタリングの概要で挙げた未回収リスクがあります。

ファクタリングは原則償還請求権なしの(ノンリコース)契約であるため、売掛金が未回収となった場合には、ファクタリング会社が損失を受けることになります。

ファクタリング会社にとって2社間ファクタリングは持ち逃げや倒産のリスクも高いため、手数料は比較的高くならざるを得ないという事情があります。

2社間ファクタリングのデメリット② 個人事業主が利用できない場合がある

2社間ファクタリングでは、ファクタリング会社が二重譲渡の被害に遭うことを防ぐために、債権譲渡登記を求められる可能性があります。

その債権譲渡登記を行うには法人の登記事項証明書が必要なため、個人事業主は債権譲渡登記ができません。

すなわち、債権譲渡登記を求められる2社間ファクタリングの場合は個人事業主は利用不可能ということになります。

2社間ファクタリングのおすすめ会社

2社間ファクタリングを提供するおすすめのファクタリング会社を2つ紹介します。

2社間ファクタリングのおすすめ会社① アクセルファクター

アクセルファクターは、オンラインや郵送、出張など、来店以外のあらゆる契約方法に対応するファクタリング会社。

2社間ファクタリングが利用でき、年間相談件数は15,000件以上、タレントのヒロミさんがアンバサダーに就くなど信頼感も兼ね備えた会社です。

最短3時間で着金可能、5割以上が即日入金というスピード感のある資金調達も実現しています。

| 会社名 | 株式会社アクセルファクター |

| 本社所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 設立日 | 2018年6月14日 |

| 代表者 | 本成 善大 |

| 資本金 | 2億8,447万円(ネクステージグループ全体・2023年9月時点) |

2社間ファクタリングのおすすめ会社② labol

labolは、東証プライム上場の株式会社セレスの子会社が運営するファクタリングサービスです。

フリーランス・個人事業主向けにサービス展開しているため、独立直後や新規取引でも審査が通りやすい傾向にあります。

1万円〜必要な金額のみ調達可能なため、希望の資金調達額に、少額〜高額と幅がある方にはおすすめのサービスです。

| 会社名 | 株式会社ラボル |

| 本社所在地 | 東京都渋谷区桜丘町1-1 渋谷サクラステージ SHIBUYAタワー 21F |

| 設立日 | 2021年12月1日 |

| 代表者 | 吉田 教充 |

| 資本金 | 5,000万円(2022年12月末現在) |

3社間ファクタリングのメリット

ここまでの2社間と反対に、3社間ファクタリングのメリットは何でしょうか。

- 手数料が安い

- 審査が比較的やさしい

上記について見ていきましょう。

3社間ファクタリングのメリット① 手数料が安い

3社間ファクタリングの手数料は、売掛金のおよそ1~9%と2社間ファクタリングと比較して低めに設定されています。

3社間ファクタリングでは売掛先からファクタリング会社へ直接売掛金を支払うため、2社間ファクタリングのように未回収リスクは高くありません。

当然、手数料率が低ければ満額に近い売掛金を現金化できるため、余計なコストをかけたくない場合には3社間ファクタリングがおすすめです。

3社間ファクタリングのメリット② 審査が比較的やさしい

未回収リスクに関連する話として、2社間ファクタリングでは審査の目も厳しくなるデメリットもあります。

2社間ファクタリングの場合、もし利用者が売掛先から受け取った売掛金を使用してしまうと、ファクタリング会社が回収できなくなる恐れがあります。

反面、3社間ファクタリングではファクタリング会社が抱える売掛金の未回収リスクも低いため、審査は比較的甘めになります。

3社間ファクタリングのデメリット

やはり3社間ファクタリングにもデメリットは存在します。

- 売掛先の同意が必要

- 独立系のファクタリング会社では扱っていないケースがある

上記について見ていきましょう。

3社間ファクタリングのデメリット① 売掛先の同意が必要

3社間ファクタリングを利用するには、売掛債権をファクタリング会社へ譲渡することについて売掛先から同意を得なければなりません。

ファクタリングは経済産業省も推奨する資金調達の手段であり違法ではありませんが、売掛先がファクタリングに理解があるとは限りません。

そのうえファクタリングの利用を売掛先に知られた場合、資金繰りに苦戦しているという事実も認知されてしまいます。

その結果、経営方法に不信感を抱かれ、今後の取引に悪影響を及ぼす可能性もゼロではありません。

3社間ファクタリングのデメリット② 独立系のファクタリング会社では扱っていないケースがある

ファクタリング会社は大きく分けて銀行系・ノンバンク系・独立系の3種類があります。

3社間ファクタリングはそのうち、基本的には銀行系あるいはノンバンク系のファクタリング会社が提供しています。

大手金融機関や企業が運営している安心感を得られる3社間ファクタリングですが、独立系ファクタリング会社ではほとんど取り扱っていません。

審査基準が緩く、利用しやすい独立系のファクタリング会社ですが、3社間ファクタリングを利用したい場合には銀行系やノンバンク系を選ぶのが一般的といえるでしょう。

3社間ファクタリングのおすすめ会社

3社間ファクタリングを提供するおすすめのファクタリング会社を2つ紹介します。

3社間ファクタリングのおすすめ会社① ベストファクター

ベストファクターは、業界最安水準の手数料2%〜で運営しているファクタリングサービスです。

2社間ファクタリング・3社間ファクタリングとも取り扱っており、平均買取率は毎月90%前後を推移しています。

契約時に面談は必須ですが、来社だけでなく訪問もしてもらえるため、長い目で見ると担当者と顔を合わせて相談もしやすい環境といえるでしょう。

| 会社名 | 株式会社アレシア |

| 本社所在地 | 〒163-1524 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

| 代表者 | 班目裕樹 |

3社間ファクタリングのおすすめ会社② ネクストワン

![]()

ネクストワンでは、1.5%~10%という低い手数料でファクタリングサービスを提供しています。

特に3社間ファクタリングでは1.5%~7%と明記されています。

申し込みは電話、FAX、メール、郵送で可能であるほか、契約時も面談だけでなく郵送や電子契約で対応してくれます。

買取価格は30万円から上限なし、資金調達の成功率96%と高い水準の数字も自慢となっています。

| 会社名 | 株式会社ネクストワン |

| 本社所在地 |

〒101-0047 東京都千代田区内神田3-24-4 9STAGEkanda 6F |

| 代表者 | 福田 文生 |

| 資本金 | 1000万円 |

まとめ

2社間ファクタリングと3社間ファクタリングの比較について、重要なポイントを3つにまとめました。

- 2社間ファクタリングは3社間よりも入金スピードが早く、売掛先の同意が不要

- 3社間ファクタリングは2社間よりも手数料が安く、審査が緩い

- どちらを使うかは売掛先との信頼関係などを考慮する

二社間ファクタリングと三社間ファクタリング、どちらを利用するべきか迷っている方は、今回の記事を参考にそれぞれの長所と短所を理解してから選択しましょう。